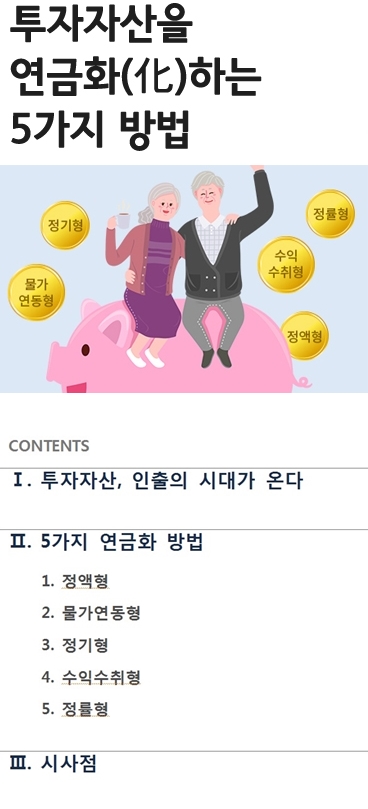

[35호] 투자자산을 연금화(化)하는 5가지 방법

글 : 미래에셋투자와연금센터 2018-02-06

인구고령화와 저금리로 인해 노후자금을 투자하면서 인출해야 할 필요성이 커졌다.투자자산을 인출할 때에는 연금화 방법을 잘 결정해야 한다. 어떤 방법을 선택하느냐에 따라 은퇴자의 현금흐름이 달라질 수 있기 때문이다. 본 보고서에서는 국내외에서 논의되고 있는 ▲정액형 ▲물가연동형 ▲정기형 ▲수익수취형 ▲정률형 등 5가지 연금화방법의 특징과 활용법을 제시했다.

① 정액형은 ‘일정한 금액’을 정기적으로 인출하는 방법이다. 일정한 인출액을 확보할 수 있는 것이 장점이지만, 인플레이션에 따라 구매력이 하락할 수 있고 수익률이 낮아질 경우 자산이 조기고갈 될 수 있다. 정기적으로 일정한 금액을 간편하게 인출하려 할 때 적합하다.

② 물가연동형은 인출 첫 해에 ‘최초인출액’을 정하고, 이듬해부터 물가상승에 따라 인출액을 조정하는 방법이다. 물가가 상승한 만큼 인출액이 증가하여 구매력을 일정하게 유지할 수 있지만, 물가상승만큼 인출액이 늘어나므로 수익이 이를 따라가지 못하면 자산 고갈시기가 빨라진다. 필수생활비 등 물가상승을 꼭 고려해야 하는 비용을 인출할 때 유용하다.

③ 정기형은 ‘인출기간’을 정하고 인출시점마다 투자자산 잔액을 남은 인출기간으로 나누어 인출하는 방법이다. 정해진 기간에 맞춰 투자자산 전액을 인출할 수 있으며, 자산이 중도에 고갈되지 않는다. 1년간 투자수익률만큼 이듬해 인출액이 증가한다. 한계점은 인출기간이 종료되고 나면 이후 자금 수요에 대응할 수 없다는 점이다. ‘퇴직 후~국민연금 수령 전’ 소득 공백기를 채울 때 쓸 수 있다.

④ 수익수취형은 매 인출 시점마다 직전 기간에 발생한 수익금만 인출하는 방법이다. 큰 손실을 입지 않는 이상 장기간 초기투자자산 원본을 유지할 수 있다. 하지만 수익이 없거나 손실을 입으면 인출하지 않고, 수익이 커도 모두 인출하므로 인출액 흐름이 불안정하다. 기본소득이 확보되어 있고 사망 후 배우자나 자녀에게 자산을 상속하려 할 때 적합하다.

⑤ 정률형은 ‘인출률(%)’을 정하고, 매 인출시점마다 남은 투자자산에서 해당 비율만큼을 인출하는 방법이다. 최초인출액은 인출률이 높을수록 크다. 하지만 이후 인출액은 인출률과 수익률의 관계에 따라 달라진다. ‘인출률>수익률’이면 인출액이 감소하고, ‘인출률<수익률’이면 인출액이 증가한다. 따라서 기대수익률과 인출률에 따라 다양한 인출액 흐름이 가능한 유연성이 특징이다.